Lo Spread… facciamo chiarezza!

Fino al 2011 solo gli esperti di finanza conoscevano l’ indicatore della differenza tra il rendimento di titoli di stato decennali italiani e quelli tedeschi (spread = letteralmente divario).

Oggi invece il termine spread viene accostato ai timori per la stabilità economica dell’ Italia.

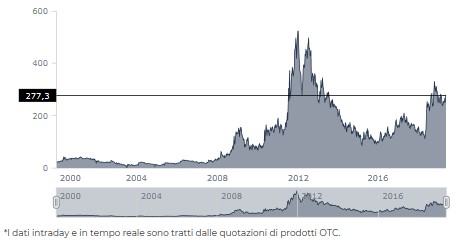

Nel marzo del 2015 lo spread scende sotto i 100 punti base dopo che nel novembre del 2011, a seguito della crisi dei debiti sovrani, aveva toccato la cifra record di 574 punti (un punto base è un centesimo di punto percentuale).

Oggi si è arrivati a superare quota 300 e prima di un ritorno a valori meno preoccupanti i media sono tornati a usare un termine che nel linguaggio finanziario indica la differenza tra due valori.

Che cos e e a cosa serve

Nello specifico si tratta del differenziale tra il rendimento dei titoli di stato decennali italiani e quelli tedeschi : BTP e Bund.

Quando il rendimento è basso gli investitori stimano di trovarsi di fronte a un sistema economico nazionale in grado di ripagare i propri debiti, mentre un rendimento alto significa che esistono seri dubbi e chi anticipa denaro esige in cambio un premio maggiore è proporzionale al rischio.

Questo meccanismo fa sì che lo Stato sia costretto a spendere di più per finanziare il proprio debito, cioè per pagare gli interessi a chi ha acquistato BTP, innescando una spirale negativa dalla quale è sempre più difficile uscire.

Per determinare lo SPREAD si inizia calcolando il tasso di rendimento interno del Btp e Bund a 10 anni.

Se il decennale italiano prezza un rendimento del 5,5% e quello tedesco l’1%, lo SPREAD sarà pari a 450 punti base.

Questa voce è infatti sempre espressa in punti base e non in percentuale. Questo perché 1 punto base corrisponde a una differenza dello 0,01% dei rendimenti.

Detto in altri termini, l’1% vale 100 punti base

Un po’ di storia…

Per avere un’idea sull’ andamento dello spread dei titoli italiani basta pensare che fino al 2008 non aveva mai superato quota 40.

Solo a inizio 2009 fu stabilito un vero primato negativo: 170 punti base, in seguito alle conseguenze cascata sul economia mondiale della bancarotta Lehman Brothers, la più grande banca d affari statunitense.

Un secondo record venne raggiunto nel giugno del 2011 non appena lo spread volo’ sopra i 200 punti a seguito della crisi della Grecia e delle difficoltà denunciate da altri Paesi dell’ eurozona come Spagna, Irlanda e Portogallo.

Da quel momento ci fu una vera impennata che solo l’ intervento della Banca Centrale Europea è riuscita a domare.

Dal 2015 l’andamento del differenziale di rendimento, nonostante bruschi cambiamenti a seconda delle variazioni di prezzo tra Btp e Bund, ha smesso di preoccupare L’ Italia.

Nel 2018 una serie di motivazioni legate alle incertezze della politica interna, all andamento crescente che il debito pubblico ha continuato ad avere e al protezionismo degli Stati Uniti hanno risvegliato la sfiducia degli investitori.

La tensione sui titoli di Stato torna a essere alta nonostante il meccanismo di stabilita europeo e il cappello della Banca Centrale Europea dovrebbero mettere banche e risparmiatori al riparo da una situazione simile alla bancarotta greca.

Non resta che attendere le conseguenze di lungo periodo dovuti agli effetti della manovra finanziaria 2018, le sue eventuali ripercussioni sulla nostra politica economica e il giudizio della finanza internazionale sulla strada intrapresa dalla politica italiana.

Vincenzo Balzano